原标题:【聚焦】2023年全球十大涂料制造商榜单揭晓,全球市占率提升至42%

5月19日,中国涂料工业首家财经媒体《涂界》(Coatings Industry)发布“2023年全球十大涂料制造商排行榜(Global Paint Manufactrer TOP 10)”。排行榜基于生产型企业2022财年涂料业务出售的收益的高低进行排名,纳入排名的公司全部为上市公司或母公司为上市公司。这是《涂界》连续第九年发布该榜单。

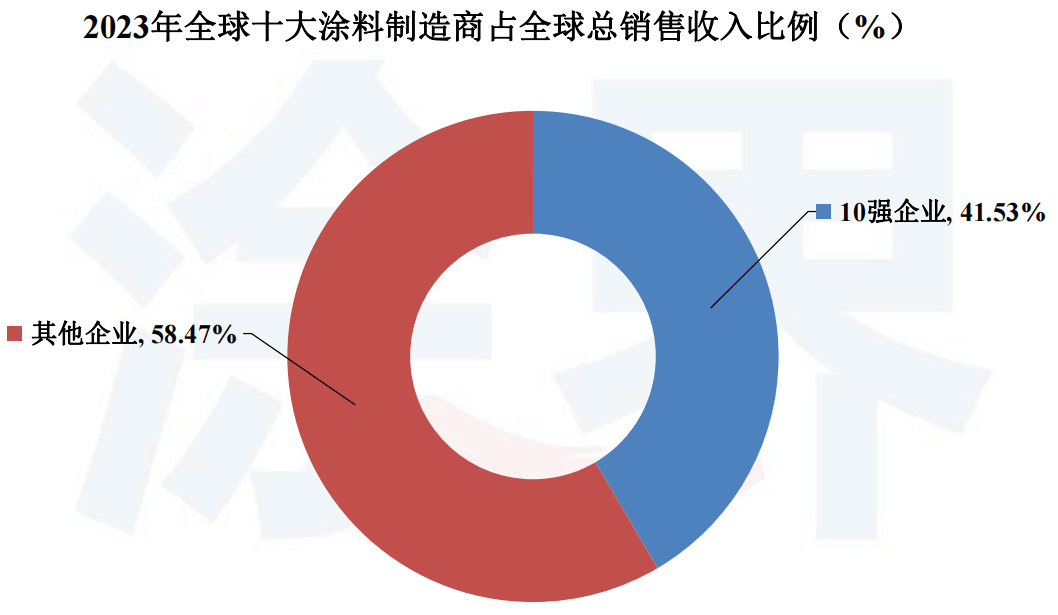

根据榜单,美国上榜企业5家,荷兰、新加坡、德国、印度、日本各1家。上榜的全球十大涂料制造商总出售的收益为884.114亿美元,较往年新增了74.698亿美元或同比增长9.23%;占全球涂料市场总收入的41.53%,同比去年增加了约1点99个百分点。

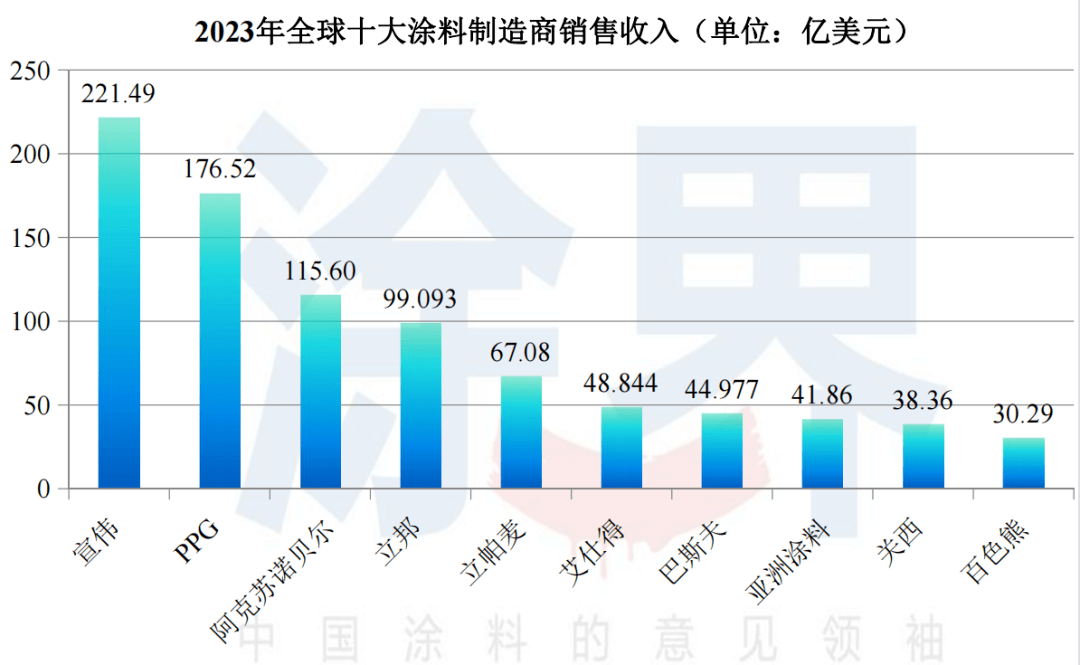

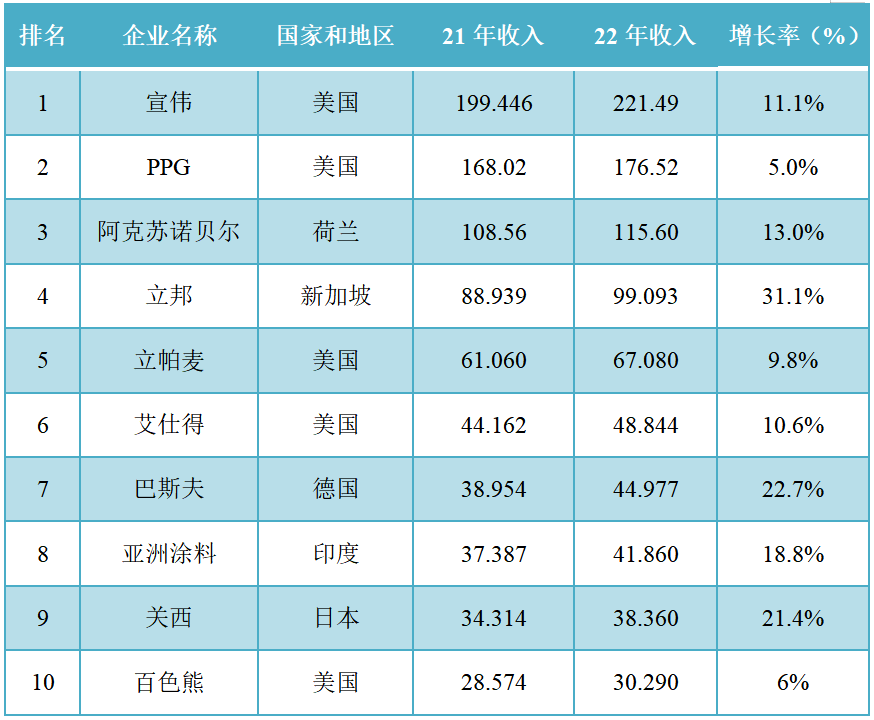

榜单显示,美国宣伟以221.49亿美元出售的收益位居第一,这是其连续四年蝉联榜首。美国PPG则以176.52亿美元出售的收益位列第二,荷兰阿克苏诺贝尔以115.60亿美元出售的收益紧随其后,立邦、立帕麦、艾仕得、巴斯夫、亚洲涂料、关西、百色熊依次位列第4-10位。上榜企业排名均未发生变化。

2022年,受地理政治学局势紧张、新冠疫情反复、全球通胀高企和欧美大幅加息等因素的影响,全球经济、贸易增长放缓。国际货币基金组织(IMF)公布的多个方面数据显示,2022年全球GDP总量超过100万亿美元,相比2021年96.29万亿美元增长4.05%;对比2021年相对2010年的增长12.97%,全球经济稳步的增长开始放缓。

数据显示,去年全球141个国家/地区的GDP总量实现增长;发达国家2022年GDP总量及人均GDP出现负增长的不在少数,如G7集团中,除美国和加拿大外,其余五国:英、法、德、意、日均出现负增长。去年全年美国经济实际增长2.1%,GDP按美元计价为25.46万亿,而中国经济去年实际增长约3.0%,GDP折算成美元之后的数据为17.99万亿,增速均放缓。

受世界经济增长乏力的影响,涂料市场需求处于低迷,中国、欧洲、日本等涂料主产国去年涂料产量均出现了不同程度的下滑。其中,中国涂料工业总产量约3488万吨,同比下降8.5%;主要经营业务收入预约4525亿元(约合650亿美元),同比下降5.2%;总利润约233亿元,同比下降23.7%。

日本2022年全年涂料工业总产量为147.87万吨,同比下降3.2%;销售量为155.19万吨,同比下降3.5%;销售额为6969.86亿日元(约合52.76亿美元),同比增长6.7%。不过,美国去年涂料总产量同比增长12%,收入也实现了增长。涂料主产国印度实现了产量和收入的同步增长。

从企业来看,宣伟、PPG、阿克苏诺贝尔、立邦、立帕麦、艾仕得、巴斯夫、亚洲涂料、关西、百色熊全球前十强企业去年出售的收益均实现了不同程度的增长,总收入新增约75亿美元左右;此外,多家国际化企业出售的收益均实现了增长,比如佐敦同比增长22%至28.167亿美元,海虹老人同比增长23.8%至约合23亿美元,金刚化工涂料业务同比增长3.9%至12亿美元。

综合各方面的情况去看,尽管全球经济稳步的增长放缓,但得益于各大涂料巨头的增长拉动,以及美国、印度、日本等涂料主产国市场价值的增加,全球涂料市场规模仍继续扩大。根据涂界数据研究院统计的多个方面数据显示,2022年全球涂料总产量增长约3%至10016万吨,市场规模增长约4%至2129亿美元。市场规模增速高于产量增速,主要得益于去年涂料产品整体销售价格上涨。

根据财报显示,虽然去年多个涂料巨头销售量出现下滑,但售价上涨以及积极汇率或并购推动了整体出售的收益增长,但售价推动更为显著。其中,PPG、阿克苏诺贝尔、立邦、艾仕得、巴斯夫、关西去年销售价格持续上涨分别推动收入增长11%、14%、9%、10.1%、12.4%、19%。去年,所有涂料巨头均上调了产品营销售卖价格,并对于收入增长带来了积极影响。

根据榜单来看,美国上榜企业5家,荷兰、新加坡、德国、印度、日本各1家。上榜的全球十大涂料制造商总出售的收益为884.114亿美元,较往年新增了74.698亿美元或同比增长9.23%;占全球涂料市场总收入的41.53%,同比去年增加了约1点99个百分点。

榜单显示,美国宣伟以221.49亿美元出售的收益位居第一,这是其连续四年蝉联榜首。美国PPG则以176.52亿美元出售的收益位列第二,荷兰阿克苏诺贝尔以115.60亿美元出售的收益紧随其后,立邦、立帕麦、艾仕得、巴斯夫、亚洲涂料、关西、百色熊依次位列第4-10位。上榜企业排名均未发生变化。

说明:1、除巴斯夫、亚洲涂料、百色熊为涂料业务增长率外,别的企业的增长率为集团数据;2、巴斯夫、亚洲涂料、百色熊为涂料业务出售的收益,别的企业为集团收入。

尽管受、地理政治学局势紧张、新冠疫情反复、全球通胀高企和欧美大幅加息等因素的影响,全球经济放缓,但全球涂料巨头增长势头依然强劲。根据涂界统计多个方面数据显示,今年上榜企业去年出售的收益均实现了不同程度增长,其中:立邦涂料增长幅最大,达到31.1%,这主要是由销售价格持续上涨、并购、积极汇率等推动的。

此外,巴斯夫涂料增长22.7%,关西涂料增长21.4%,亚洲涂料增长18.8%,宣伟同比增长11.0%,阿克苏诺贝尔同比增长13.0%,艾仕得同比增长10.6%,立帕麦同比增长9.8%,百色熊同比增长6.0%,PPG同比增长5.0%。从财报中披露的信息来看,各大企业旗下不同业务的表现差异较大。

说明:上述企业均为涂料业务出售的收益(宣伟、PPG、立邦、立帕麦未剔除非涂料业务、涂料周边业务收入)

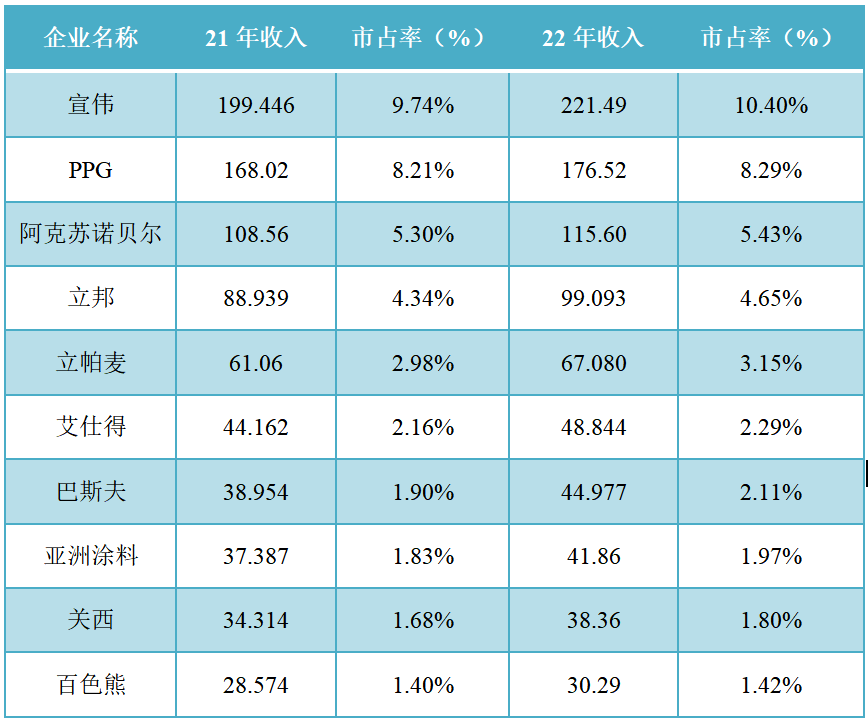

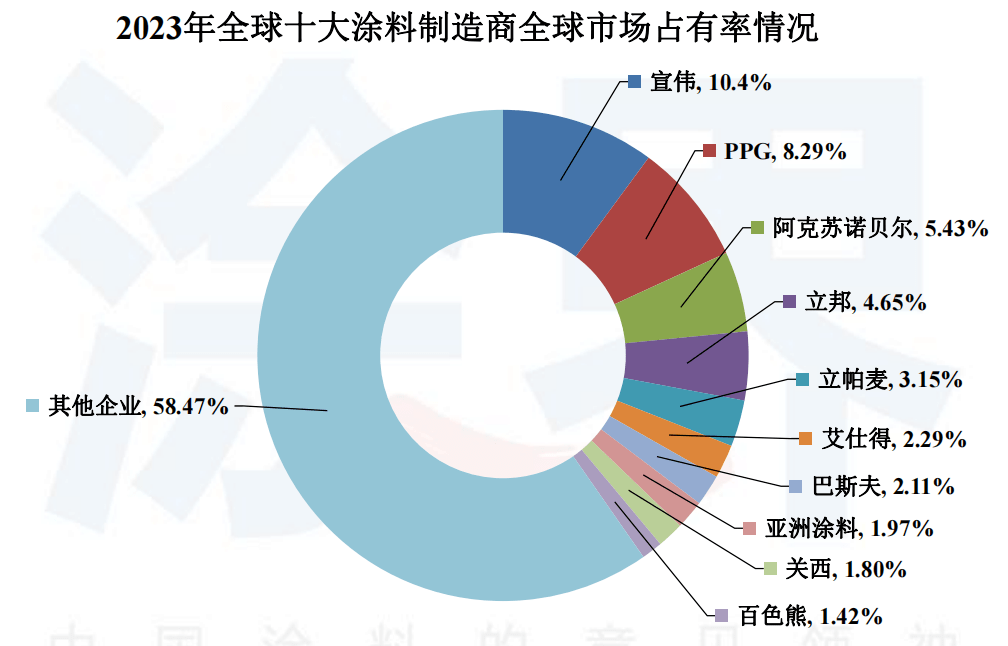

榜单显示,全球最大三家涂料公司宣伟、PPG和阿克苏诺贝尔的全球市场占有率分别为10.40%、8.29%、5.43%;三家公司总出售的收益为513.61亿美元,占到十大涂料公司出售的收益总和的58.09%,占全球市场占有率为24.12%。其中,宣伟的全球市占率从去年的9.74%增长至今年的10.4%,PPG的全球市占率从去年的8.21%上升至今年的8.29%,阿克苏诺贝尔的全球市占率从去年的5.30%提升至今年的5.43%。

从数据来看,全球涂料市场仍然较为分散,全球十大涂料制造商2022年仅占全球市场占有率的41.53%,绝大部分市场占有率被几万家公司瓜分。“按照产业集中度的划分标准来看,世界涂料行业仍处于竞争型阶段,市场集中度还并不高,但市场正在加速向头部企业集中。”《涂界》负责人、百强榜单策划和主编黄长军分析表示。

黄长军进一步分析指出,虽然从全球视角来看,涂料市场集中度还较为分散。但从区域来看,不同国家和地区的涂料市场集中度有着非常大的差异。从发达地区来看,美国、日本、韩国、澳大利亚等发达地区的市场集中度非常高,TOP10企业市占率高达90%以上,欧洲地区TOP10企业市占率也达到70%左右。

此外,作为发展中国家的印度,市场集中度也非常高,TOP8企业市占率高达90%。同时,泰国、印度尼西亚等国家的涂料市场集中度也非常高。不过,作为涂料产销量连续14年稳居全球第一的中国,市场集中度却非常低,根据《涂界》披露的多个方面数据显示,中国TOP10涂料企业2021年市占率仅为18.22%。

黄长军还指出,从细分市场来看,不同涂料市场的集中度也有着非常大的差异,像航空涂料、汽车涂料、船舶涂料、集装箱涂料、风电涂料、核电涂料等市场,由于门槛高竞争者少,市场集中度非常高。但在建筑涂料、木器涂料、普通工业涂料等市场,由于门槛低参与者众多,导致市场集中度非常低。

虽然2022年国际环境更趋复杂严峻,导致整个国际涂料市场需求低迷,但由于巨头们成功实施了销售价格的上涨,全年出售的收益普遍呈现增长态势。不过,由于原材料、物流运输、包装物、能源等成本上涨过快,导致巨头们的利润普遍下滑,且多数巨头下滑幅度较大。

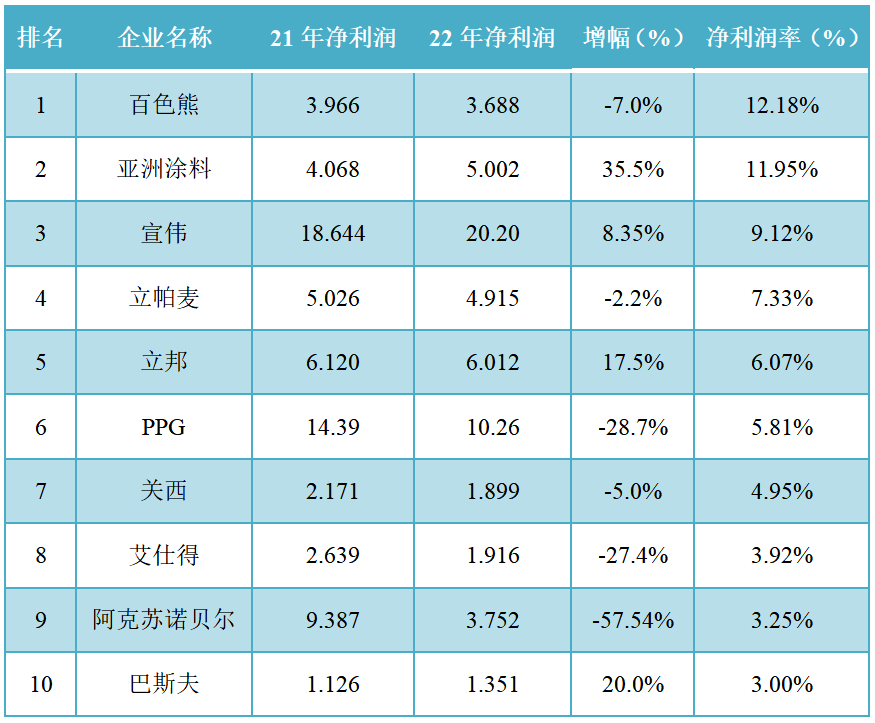

根据涂界的统计多个方面数据显示,今年仅有4家上榜企业的净利润实现了增长,7家企业则出现了下滑。其中,亚洲涂料去年的净利润增幅最大,达到了35.5%;巴斯夫、立邦、宣伟2022财年的净利润增幅分别是20%、17.5%、8.35%。此外,巴阿克苏诺贝尔、PPG、艾仕得去年净利润下滑幅度均超过20%,分别下降57.54%、28.7%、27.4%;百色熊、关西、立帕麦分别同比下滑7.0%、5.0%、2.2%。

说明:1、上述企业均为集团净利润,巴斯夫、百色熊为涂料业务净利润,巴斯夫、百色熊2022年的净利润为估值。2、立邦去年净利润虽然同比增长17.5%,但由于汇率换算导致数据低于上年。

净利润增长主要得益于销售价格上涨以及出售的收益增长,此外还包括各种降本增效举措、积极汇率以及收并购等。尽管产品营销售卖价格持续上涨,但由于原材料以及物流运输、能源等各种成本上涨,导致毛利率出现了下滑,再叠加销量下滑、出售的收益减少等的影响,去年大部分企业的净利润出现了不同程度的下滑。

财报显示,PPG去年归母净利润同比一下子就下降28.70%,主要是由于受到原材料、能源、物流和人力成本大面积上涨,再叠加部分地区或业务市场需求低迷的影响。阿克苏诺贝尔归母净利润同比一下子就下降57.54%,这主要是由于销量下降,尽管定价措施超出了原材料和货运成本通胀的影响,但由于制造和供应链成本上升,运营费用增加。

净利润也就是税后利润,反映了企业的最终经营成果,这也是是评价企业纯收入能力与经营效益的主要指标之一。从净利润来看,今年全球十大涂料制造商净利润合计为58.995亿美元,同比下降12.65%,其中:宣伟以20.20亿美元的净利润再次位居榜首,PPG则以10.26亿美元的净利润位列第二,立邦以6.012亿美元的净利润位列第三,亚洲涂料、立帕麦、阿克苏诺贝尔、百色熊、艾仕得、关西的净利润分别为5.002亿美元、4.915亿美元、3.752亿美元、3.688亿美元、1.916亿美元、1.899亿美元,而巴斯夫以1.351亿美元的净利润垫底。

净利润率是反映和考核企业综合经济效益的指标,净利润率越高,表明企业的经济效益越好,纯利水平越高。从净利润率来看,百色熊再次成为赚钱能力最强的企业,净利润率达到了12.18%;亚洲涂料以11.95%的净利润率位居第二,宣伟则以9.12%的净利润率位居第三。立帕麦、立邦、PPG、关西、艾仕得、阿克苏诺贝尔的净利润率分别为7.33%、6.07%、5.81%、4.95%、3.92%、3.25%;赚钱能力最差的是巴斯夫,净利润率仅为3.00%。

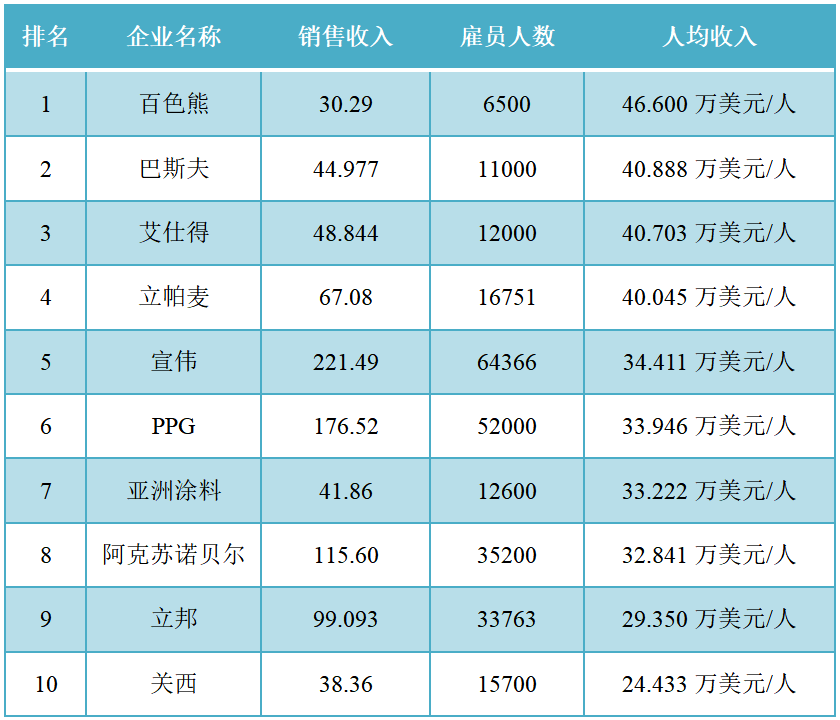

一个员工能为企业创造多少产值,它是衡量企业核心竞争力的重要指标,也从另一个层面反映出人才的价值和创富能力。从人均产值来看,百色熊以46.600万美元的人均产值位居榜首,巴斯夫以40.888万美元的人均产值位列第二,艾仕得则以40.703万美元的人均产值位列第三,立帕麦、宣伟、PPG、亚洲涂料、阿克苏诺贝尔分别位列第4-10位。立邦、关西的人均创造营业收入均未超过30万美元。

说明:1、除巴斯夫、百色熊为涂料业务出售的收益外,别的企业均为集团出售的收益;2、巴斯夫、亚洲涂料、关西涂料、百色熊为估算人员数量。

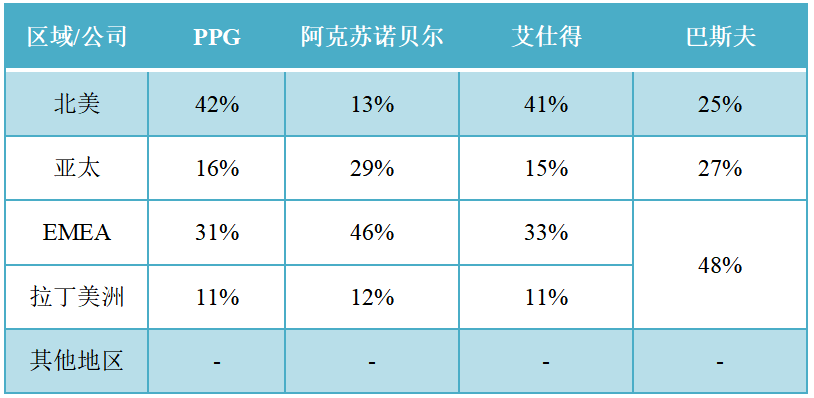

从区域销售来看,PPG业务全球分布广泛,覆盖了欧洲/中东/非洲(EMEA)、北美、拉丁美洲、亚太等地区,且各地具有比较高的销售占比;阿克苏诺贝尔业务覆盖了欧洲地区、亚太地区、北美地区、拉丁美洲及别的地方,而且各地区销售占比较高,其中EMEA地区出售的收益占比46%,亚太地区占比29%,北美洲占比13%。

巴斯夫涂料业务全球分布也比较均衡,其中:从欧洲地区占比30%,北美地区占比25%,亚太地区占比27%,南美/非洲/中东地区占比18%。艾仕得业务全球分布也比较均衡,其中:北美地区占比41%,欧洲/中东/非洲地区(EMEA)占比33%,亚太地区占比15%,拉丁美洲占比11%。

根据披露的数据分析来看,宣伟约80%的业务集中在北美地区(包括美国、加拿大和加勒比地区),EMEAI地区(欧洲、中东、非洲和印度)占比10% ,其余全球区域占剩余份额。其中,宣伟海外业务大多分布在在中国。

立邦涂料2022年中国地区销售占比36.22%,日本地区销售占比12.62%,大洋洲地区销售占比14.79%,美洲地区销售占比7.63%,亚洲别的地方销售占比13.59%,欧洲地区占比14.76%,别的地方销售占比0.4%。

立帕麦2022财年北美地区出售的收益占比高达75%,欧洲地区销售占比17%,南美洲地区销售占比4%,亚太地区销售占比3%,别的地方销售占比1%;关西涂料2022年度日本地区销售占比30%,印度地区销售占比25.05%,欧洲地区销售占比20.02%,亚洲地区销售占比13.38%,非洲地区销售占比8.21%,别的地方销售占比3.34%。

亚洲涂料2022年度亚洲地区销售占比51%,中东地区销售占比26%,非洲地区销售占比19%,南太平洋地区销售占比4%;百色熊业务几乎全部聚焦在北美地区(美国和加拿大)。

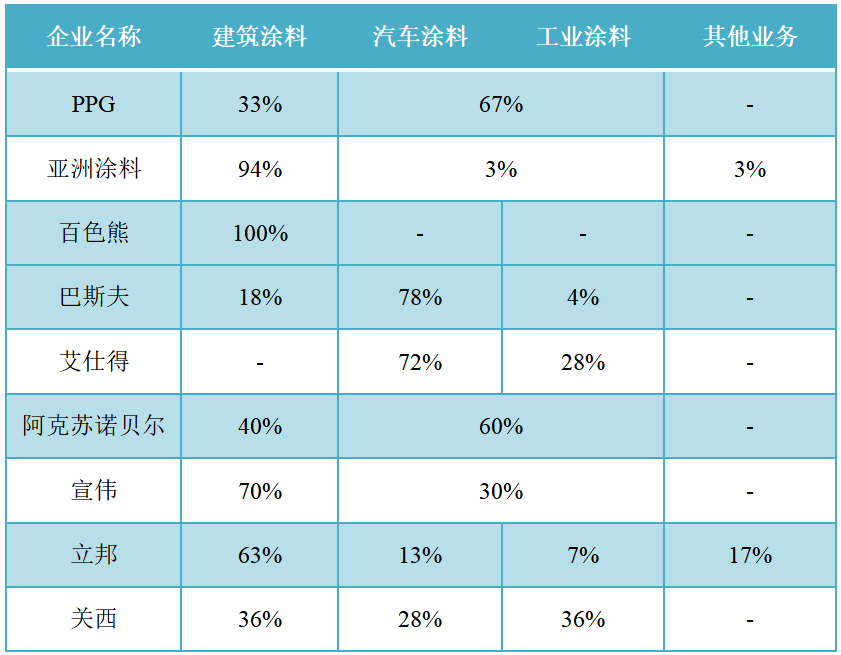

从业务板块出售的收益占比来看,PPG大多分布在在工业涂料领域,2022年销售占比高达67%(汽车OEM涂料、汽车修补漆/防撞涂料、航空涂料业务销售占比38%,其他工业涂料销售占比29%),而建筑涂料业务则占比33%。

宣伟大多分布在在建筑涂料业务,占比高达70%左右;阿克苏诺贝尔2022年工业涂料、建筑涂料业务较均衡,占比分别为59.70%、40.30%。立邦2022年建筑涂料占比63%,汽车涂料占比13%,工业涂料占比7%,涂料周边事业占比10%,其他涂料业务占比5%,精细化工业务占比1%。

亚洲涂料2022年建筑涂料占比94%,工业涂料占比仅为3%,别的业务占比3%。关西涂料2022年建筑涂料占比约36%,汽车涂料占比28%,工业涂料占比36%。艾仕得2022年汽车涂料销售占比71.70%,工业涂料销售占比28.30%。百色熊2022年建筑涂料业务占比高达近乎100%。

根据IMF的基线预测,全球经济提高速度将从2022年的3.4%下滑至2023年的2.8%,其中,发达经济体的增速放缓预计将尤为明显,从2022年的2.7%下降至2023年的1.3%。全球通胀率将从去年的8.7%降至今年的7.0%,尽管下降速度比最初预期的要慢。

当前,全球需求走弱,通货膨胀率居高不下,欧美银行业动荡,给世界经济发展形势注入了更大的不确定性。不过,《亚太地区经济展望》报告说明,尽管世界经济面临诸多挑战,但亚太地区将成为2023年最具经济活力的地区,其最主要的推动力来自中国经济快速复苏和印度经济稳步的增长保持韧性。

IMF预计,今年亚太地区的增长率将从2022年的3.8%提高到4.6%,比去年10月的预期高了0.3个百分点。IMF最新预测将今年中国经济提高速度上调0.8个百分点至5.2%。“中国经济重启对亚太地区至关重要。”《报告》指出,国内需求尤其是消费需求增加,将成为推动中国今年经济稳步的增长的主要驱动力。

联合国今年2月发布的《世界经济发展形势与展望》报告认为,2023年全球经济提高速度预计为1.9%,成为数十年来增速最低的年份之一。报告预计,2023年美国和欧盟的经济提高速度分别为0.4%和0.2%,中国的经济增长率将达到4.8%。2023年全球通胀率预计有所缓解,但仍将维持在6.5%的高水平。

世界银行今年1月发布的《全球经济展望》报告预测,2023年全球经济将增长1.7%,美国经济提高速度将降至0.5%,中国经济将增长4.3%。报告认为,在通胀高企、利率上升、投资减少的背景下,加之俄乌战事对经济活动的扰乱,全球增长正在急剧放缓,95%的发达经济体和近70%新兴市场和发展中经济体的2023年增长预测都较之前有所下调。

从上述预测来看,2023年世界经济提高速度将放缓。而根据全球各大主流涂料企业预测来看,预计2023年全球涂料产销量增速较2022年会有所放缓。根据2023年一季报显示,宣伟、PPG、阿克苏诺贝尔、艾仕得、巴斯夫等国际巨头2022年第一季度出售的收益均出现不同程度的增长,但这主要是由销售价格持续上涨推动的,部分企业销量有小幅增长。

尽管今年一季度收入增长较好,但巨头们却普遍降低了对2023年的预期。宣伟董事长兼首席执行官John G. Morikis表示,“预计2023年的需求环境将很具有挑战性,我们也无法幸免。今年上半年之后的能见度是有限的。”“依照我们目前看到的指标,我们预计2023年全年的综合净销售额与2022年相比将下降中等个位数的百分比,与之持平。”

展望未来,PPG工业表示,2023年第一季度全世界工业生产预计将维持在较低水平。在中国,与大流行相关的中断预计将持续到第一季度。与2022年第一季度相比,2023年第一季度总销量预计将下降个位数百分比。

阿克苏诺贝尔预计,当前宏观经济的不确定性将持续下去,并对有机销量增长构成压力。立邦涂料预计2023年全年实现出售的收益为14000亿日元,同比增长7.0%,去年同期增速为31.1%,增速明显放缓。

艾仕得首席财务官Sean Lannon评论称,“预计到2023年,由于区域宏观经济因素在某些行业放缓,我们对经济最敏感的终端市场——工业市场的疲软需求可能会暂时持续下去。”马斯科预计装饰建筑产品部门2023年的销售额将下降5%至10%。

不过,2023年会出现一个积极因素那就是原材料价格将会下降,这将某些特定的程度上改善企业的盈利能力。去年,由于原材料采购等成本上涨过快,导致巨头们的利润普遍下滑,且多数巨头下滑幅度较大。但到了2023年,原材料价格会有所缓和。宣伟董事长兼首席执行官John G. Morikis介绍说,“我们预计原材料成本将以个位数到中位数的百分比下降。”阿克苏诺贝尔预计,2023年原材料成本的下降将对盈利能力产生有利影响。

立邦涂料表示,受欧美经济减速和日元升值的影响,原油市场预计将继续维持在70-80美元左右,石头油价格在7.2万日元左右。加上产品涨价效果,预计2023年第一季度的销售利润率将比上一季度有所改善。从中长期来看,产品价格持续上涨和原材料费用率下降带来的利润改善是完全可能的。

佐敦表示,虽然2022年下半年原材料价格一直在放缓,第四季度毛利率出现了一些改善,但价格仍处于较高水平。同时预计2023年第一季度原材料价格将呈现下降趋势。这将有利于进一步提升利润率。然而,尽管原材料价格正在放缓,但全球通胀将继续对经营成本产生负面影响。

2023年,世界经济发展面临诸多不确定性因素,地理政治学格局变化导致全球经济发展再平衡再调整,全球通胀压力拖累了世界经济的复苏增长,全球金融市场整体仍然处于不稳定区域,这些都将给全球涂料市场带来非常大的挑战。(涂界)

【聚焦】2022中国涂料企业100强排行榜:全国市占率提升至37.22%

【聚焦】2022中国建筑涂料品牌25强榜单:市占率升至42%,提升空间巨大

【聚焦】2022全球装饰漆品牌20强榜单:宣伟≈PPG+立邦+阿克苏诺贝尔

【聚焦】全球/亚太/中国涂料行业系列榜单集[2015-2022年](建议收藏)

【聚焦】巨头2022年业绩PK:宣伟净利润≈PPG+阿克苏+立邦之和返回搜狐,查看更加多

相关信息/likearticle

- 2023-07-22章子怡的时髦一般人驾御不了身上就靠一块布挡着感觉挺复古的

- 2023-07-22印花口罩中看纷歧定顶用

- 2023-07-22比起和章子怡是好闺蜜我更仰慕张雪迎的是···

- 2023-07-22印花化纤仿棉绒缎面料 爱美女人的新宠

- 2023-07-25怎样一会儿把人打晕了

- 2023-07-25小时分摔到后脑勺晕了半分钟左右CT没事会有后遗症吗?

- 2023-07-25盯上广深女孩一闻即晕?广深警方相继驳斥谣言

- 2023-07-25一闻就倒、一闻即晕真有这种吗?